事業承継のはじめ方

経営承継円滑化法(事業承継を円滑にするための法律)

事業承継税制(非上場株式等についての相続税および贈与税の納税猶予・免除制度)

事業承継に伴う贈与・相続の負担を軽減する制度です。

2018年度税制改正により、10年間の特例制度が創設されました。

特例制度と原則制度の比較

| 特例制度 | 原則制度 | |

|---|---|---|

| 対象株式 | 全株式 | 総株式数の最大2/3まで |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 雇用確保用件 | 弾力化 | 承継後5年間 平均8割に雇用維持が必要 |

| 経営環境変化に 応じた減免 |

あり | なし |

| 承継のパターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者* |

- * 2018年度税制改正による改正事項

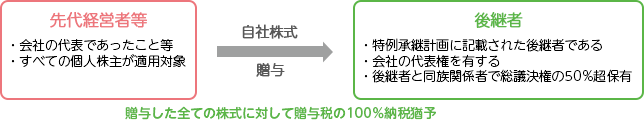

特例制度を適用した自社株式贈与のイメージ

- 納税猶予額は暦年課税または相続時精算課税による計算

- 特例制度適用期間内(2027年12月31日まで)に贈与する必要がある

特例制度のまとめ

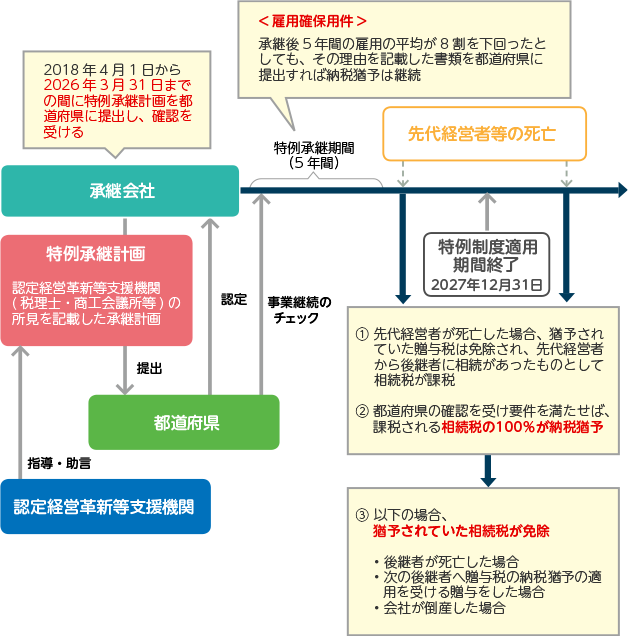

- 10年間に限定した特例制度の創設である。

- 特例制度では、贈与・相続により取得した全株式に係る贈与税及び相続税の全額について納税が猶予される。

- 特例制度を適用するには、2026年3月31日までに特例承継計画を都道府県へ提出する必要がある。

- 雇用確保要件が大幅に緩和され、加えて減免措置が拡充されるので、将来の業績悪化を気にせず、納税猶予を受けられる。

- あくまで納税猶予であり、株式の価額は相続税の課税価額に含まれるため、推定相続人が複数いる場合は、遺留分に配慮した遺産分割を検討する必要がある。

遺留分に関する民法の特例

相続人が複数いる場合、生前贈与や遺言によって後継者に自社株式を集中して承継させると、後継者以外の相続人の遺留分を侵害してしまう可能性があります。

経営者の生前に、後継者が他の推定相続人全員との合意と所要の手続をすることで、以下の民法の特例の適用を受けることができます。

除外合意

生前贈与株式等を遺留分の対象から除外

贈与株式が遺留分減殺請求対象外となり、

相続に伴う株式分散を防止

固定合意

生前贈与株式等の評価額を予め固定

後継者の貢献による株式価値上昇分が遺留分減殺請求の対象外となり、経営意欲の阻害を防止

経営承継円滑化法には、その他に金融支援*もあります。

それぞれの制度について、適用要件等を確認し、正しく制度を理解した上で、自社への適用が望ましいか検討しましょう。

また、他の対策と合わせて対応することも検討しましょう。

- * 先代経営者の死亡や退任が原因となって、事業活動の継続に支障が生じている中小企業者に対して都道府県知事が認定を行い、金融機関からの資金調達をしやすくする等の金融支援措置を講じるものです。